企業などが保有する売掛金をファクタリング会社が買い取って、入金される期日前に支払われるサイトを短期化させることができるのがファクタリングです。

売掛金をすぐに現金化させて資金調達が可能となるため、倒産の危機を回避できるというメリットがある反面で、利用する上では手数料が発生するため、悪徳な業者や違法業者を利用してしまうと驚くほど高い費用を請求されることになってしまいます。

そこで、面倒なトラブルに巻き込まれないためにも、ファクタリングで資金調達する上で悪徳業者を選んでしまわないための見分け方をご説明します。

悪徳なファクタリング業者の特徴とは?

ファクタリングといえば、日本ではまだ十分に浸透している資金調達の方法とは言い切れず、新しいビジネスとして展開されています。

ただ、貸金業のように登録制度が設けられておらず、貸金業法などのように規制する法律にも抵触しない業界なので、参入障壁が低いことから悪質な手口で法外ともいえる手数料を請求しようとする悪徳業者が後を絶たない状態です。

では、実際に悪徳業者はどのような手口で利用者を騙し、法外な費用を請求するのかその内容を把握しておきましょう。

よい条件を提示してきたのに手数料が相場より高い

ファクタリングの一般的な相場は、2社間ファクタリングで10~30%、3社間ファクタリングで1~5%程度です。

この相場を上回る手数料が設定される場合には怪しいと疑うべきですし、反対に2社間ファクタリングなのに3社間ファクタリング並みの低すぎる手数料の場合も注意が必要です。

甘い言葉と良好な条件を提示して利用者を誘う手口ですので、2社間ファクタリングで1~5%など3社間ファクタリング並みの手数料を設定すれば、ファクタリング会社は赤字になるのでありえないと理解しておきましょう。

審査で手数料積み増し

正規のファクタリング会社の場合、ファクタリングの申し込みがあった後には顧客や売掛先の信用力を確認するため、信用情報や登記情報などを確認するなどの方法で審査を進めていきます。

しかし悪徳業者は審査らしい審査を行わず、審査を行ったフリをして折り返し連絡が入ります。

広告に記載されていた手数料よりは高めだけれど、ギリギリ相場の範囲だから問題ないか…と契約を進めていくことになるでしょう。

すると契約する段階になって次々に保証金や一時金、手付金といったそれらしい名称の費用を請求されてしまいます。

売掛金の半分近くを手数料として請求されることもめずらしい話ではありません。

ジャンプで延々と支払いが続く

現金化された買取代金が入金されても、売掛金の半分近くは減少している状態で、十分な資金調達に至りません。

当然、売掛先から売上代金を回収しても資金繰りが悪化していて支払いにも困っている状況でしょう。

そのような場合に、悪徳業者は支払いが厳しいなら手数料分のみ支払ってくれれば元金は待ちますと言われます。その代わり、次月以降の手数料はアップするという形なのです。

支払いができない利用者にとってとてもありがたい話のように思うかもしれませんが、今月すでに支払いができず資金繰りが悪化している状態で、次月に増えた手数料も含めた元金の支払いができるはずはありません。

このジャンプという行為を繰り返すことで、元金はそのまま、手数料のみを延々と支払うことが続くこととなり、元金の何倍もの手数料を支払うことになってしまう流れです。

悪徳業者は闇金業者の場合も

ファクタリング業界で悪質な業務を行おうとする悪徳業者の中には、貸金業界では運営できなくなった闇金業者の場合もあります。

闇金業者が行うのは金銭の貸し付けなので、許可や登録を行わなければ貸金業法に抵触することになり、違法業者として摘発されてしまいます。

しかしファクタリングならまだ法規制が整備されていないので、業者と利用者の双方が納得すればたとえ法外な手数料だったとしても上限なく成立してしまいます。

そのような業界の事情を利用し、個人をターゲットとするのではなく、中小企業に標的を変えて大きな利益を得ようとファクタリング会社を装う闇金業者も存在することを知っておいてください。

悪徳業者とは見ただけではわからない?

悪徳な業者でも、インターネット上にホームページを立ち上げていることがあり、サイトの中身も若く雰囲気のよさそうな女性モデルの画像を載せ、色合いも爽やかで安心できる業者なのだろうと思わせるような印象を持つ内容となっています。

掲載されている連絡先に電話をすると、スタッフも丁寧で親切だと感じさせてくれる対応の場合もあります。ただし、契約して少しでも支払いが遅れればその態度は一変し、それまでの柔らかな雰囲気はまったく感じられない取り立てを行ってくることになります。

そこで、どのような業者であれば悪徳業者と疑うべきか、その特徴を把握しておきましょう。

直接会おうとしない

ファクタリング契約を結ぶときには、実際に会って話をし、人柄や人物を確認されることが一般的です。

それなのに、何の理由もなく店頭窓口に来てもらうことを拒んだり、電話などですべて契約を済ませて完結させようとするのは怪しいと考えられます。

また、オフィスが存在していない可能性もありますので、ホームページ上に掲載されている所在地に本当に店舗や事務所があるのか確認しておくことをおすすめします。

電話連絡はいつも携帯電話から

ホームページ上に掲載されている電話番号が、固定電話の番号やフリーダイヤルだったとしても、クラウド転送サービスなどを利用して携帯電話にバックグラウンドで携帯電話に繋ぐことが可能です。

そのため、複数回線を所有せず、携帯電話で常にやり取りを行おうとします。正規のファクタリング会社では、常に連絡は携帯電話からということはありません。

口座情報から判断

指定された振込先が個人名や業者とは無関係の事業名の口座の場合、悪徳業者であると疑うべきです。

また、インターネットバンクの場合は比較的口座開設の審査が厳しくないため、インターネット口座が振込先の場合も安心できないと考えましょう。

メガバンクがメインの取引先である場合、信用できる目安としてもよいといえます。

大手なら安心?

ファクタリング会社の中でも、大手と呼ばれるところならまず法的に問題のある行為や、相場を逸脱した手数料の設定はされないと考えられます。

しかしはじめてファクタリングを利用する場合、どこが大手なのか、知名度が高く信頼性も認められているのか判断がつきにくい状態です。

このような場合、優良なファクタリング会社から複数社ピックアップし、一括で見積もりを取得できるアイミツサイトを活用してみるとよいでしょう。

そもそも紹介してくれる数社が優良と認められたファクタリング会社なので、悪徳業者に騙される心配がなく、優良とされるならではのサービスを受けることができます。

ただ、ファクタリング会社によって手数料には差がありますので、複数社から見積もりを得て比較した上で決めることが望ましいということです。

アイミツサイトなら一括請求が可能

複数のファクタリング会社から見積もりを取得する場合、それぞれのファクタリング会社から求められる書類を準備し、事情を説明して見積もりの依頼を行い、審査の結果の連絡を待つといった流れが必要です。

1社だけならまだしも、複数社から見積もりを取得することになればこの流れを何度も繰り返すのは面倒ですし、見積もりを揃えるまで手間も時間もかかってしまいます。

アイミツサイトなら、必要項目をメールで送るだけで、その企業などに合ったファクタリング会社が複数厳選され、見積もりを出してもらえるので面倒がありません。

特に急いで資金を調達したいからファクタリングを利用するという場合、アイミツサイトを利用すると効率的です。

売掛債権担保融資と間違わないように注意を!

ファクタリングを利用したつもりが、実は売掛金を担保に差し入れて有利を受けていたということにならないように注意してください。

ファクタリングとは売掛金を買い取ってもらい、現金化させて資金調達する手法ですが、偽装ファクタリングでは売掛金の買い取りは行われず、担保として扱い金銭の貸し付けを行います。

ただ、契約当初はファクタリングと同じ取引を始めるので、利用者はファクタリングにより契約を結んだと勘違いしてしまうようですが、異なるのは売掛先が支払い不能に陥ったときで、譲渡した売掛金を買い戻すように伝えられてしまいます。

ファクタリングでは売掛先が倒産したとしても、その貸し倒れリスクはファクタリング会社が負うことになるので、売掛金の買い戻しや弁済を請求されることはありません。

この売掛債権担保融資は貸金業者として登録を行った業者でなければ扱えませんので、登録されていないのに金銭の貸し付けを行おうとする違法業者に注意しましょう。

ファクタリング専門業者が扱うファクタリングはノンリコース契約が基本

ファクタリングにもノンリコース契約とリコース契約がありますが、先にのべた売掛債権担保融資はリコース契約によるものです。

リコースとは償還請求権のことで、売掛先などが倒産するなど、支払いできない状態になったときにその支払いを利用者に求めることが可能になる権利を指しています。

一般的なファクタリングはこの償還請求権のないノンリコース契約が基本なので、売掛先が倒産して売掛金の回収ができなくなっても、その責任を利用者が負うことはないのです。

しかしノンリコース契約のファクタリングを利用してしまうと、貸し倒れリスクを背負った状態で資金を調達することになってしまいます。

本来、リコース契約によるファクタリングは売掛債権担保融資として扱われるので、金銭を貸し付ける以上は貸金業登録を行い貸金業者として事業を営むことが必要です。

しかし登録を行わずにリコース契約でファクタリングを行おうとする違法業者が存在するのは、リスクを利用者に押し付けたいことが理由です。

仮に売掛金が入金されなかったとしても、その代金を利用者に肩代わりさせることができるので多少不安要素の多い売掛金だとしても、買い取りに強気な姿勢を見せることができるのでしょう。

正規の貸金業者が行う売掛債権担保融資は別として、違法業者が行う売掛債権担保融資は資金調達に利用しないように注意してください。

悪徳業者の存在がファクタリングの風評被害に繋がっている?

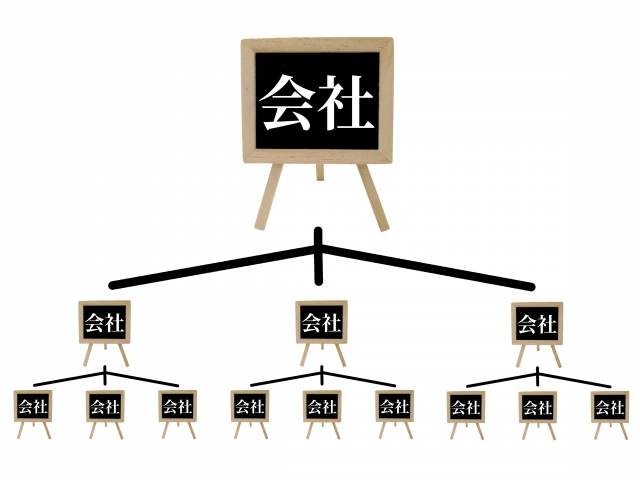

図

ファクタリングには2社間ファクタリングと3社間ファクタリングがありますが、3社間ファクタリングを利用した方が手数料を抑えることができるので、十分な資金調達に繋がりやすいことはいうまでもありません。

それでも2社間ファクタリングを選ぶ企業が多いのは、3社間ファクタリングでは売掛先に売掛金を譲渡することを通知し、承諾を得た上で取引を始めることが必要だからです。

なぜ売掛先に知られたくないのかというと、ファクタリングで資金調達することは、よほど運転資金に困っている会社なのだろうと勘繰られたり、銀行融資を利用できないほど資金難に陥っているのでは?といった不安要素を与えてしまう可能性があるからです。

本来、中小企業は売掛金を多く保有しているため、その売掛金を有効に資金調達に活用することが望まれます。これは経済産業省も認めていることで、売掛金をもっと積極的に資金調達に活用するべきだと明言しているのです。

実際、国は売掛債権を担保に融資を受ける場合には、信用保証協会が債務保証を行う売掛債権担保融資保証制度を導入しました。

しかし、悪徳なファクタリング業者が違法な行為を繰り返し、売掛金を使うファクタリングなどによる資金調達は危ないというマイナスイメージを抱く方も少なくないのです。

もっとファクタリングを安心して利用できるような環境が整備されれば、調達コストが高い2社間ファクタリングに頼る必要もなくなり、ファクタリングがより多くの中小企業で利用されるようになるでしょう。

ファクタリングを資金調達に利用しない企業の気持ち

ファクタリングを本当は利用したいと考えていても、利用できない理由の3割が資金繰り困難だと判断されたくないということであり、他にも資金調達に至るまでのコストが高いと感じている場合もあるようです。

また、そもそもファクタリングでどのように資金を調達できるのか、その仕組みが理解できないというケースもあるらしく、まだまだ周知されるに至っていない状況といえるでしょう。

ただ、真当な手段として利用できるものなら活用したいと考えている方も多いので、ファクタリング業界の風潮が改善されることが望まれます。

まとめ

国も売掛金を活用した資金調達の手法を推奨しているほど、ファクタリングは本来であればもっと多くの中小企業などに利用されるべきです。

しかしネガティブなイメージが高く、売掛金を多く保有しすぎて資金繰りに困っているのに、その売掛金の回収を早期化できず銀行融資に頼るといった図式ができてしまっています。

ただ、資金繰りが悪化している理由が、入金期日までの期間が長めに設定されている売掛金にあるのなら、その売掛金の回収を早めれば問題は解決するはずです。

中小企業の立場になり、正規でファクタリングをサービスとして提供する優良なファクタリング会社もありますので、大切なのは悪徳業者との見極めです。

もし初めてファクタリングを利用するのでその見分けが難しいという場合には、厳選された複数の優良なファクタリング会社から一括で見積もりを取得できるアイミツサイトを活用してみてはいかがでしょう。

それぞれのファクタリング会社に見積もりを依頼する手間も省けますし、安心して複数のファクタリング会社を比較・検討することができます。忙しくて時間がない場合にも便利ですので、上手く活用することをおすすめします。