ファクタリングとは、売掛債権を資金化するサービスで、サービスを利用するためにはファクタリング会社などに売掛金を売却することが必要です。

日本でファクタリングが資金調達の方法として用いられるようになってかなり時間は経過していますが、手形による取引が主流だったこともあり、まだ十分に周知されていない状況といえます。

そのため、実際にファクタリングを利用してみたいと思っても、なかなか一歩が出ないという方もいることでしょう。

しかもファクタリング会社の中には、優良な業者もあれば悪徳な業者も存在するため、その見極めが肝心です。

そこで、悪徳なファクタリング会社に騙されることなく資金調達するためにも、その手口や見極め方などをご説明していきます。

ファクタリングとは

中小企業の資金調達方法として活用が広がっているファクタリングですが、日本では取引先の売掛金を売却することを知られたくないという独特の価値観により、十分に受け入れられているとはいえない状況です。

ただ、欧米ではすでに浸透しており、当たり前の資金調達方法として利用されています。ファクタリングは負債を増やすことなく、本来、入金される予定のお金を先に受け取ることで資金を調達する方法のため、銀行融資などを受けにくい中小企業にとってはメリットが大きいといえます。

しかし、浸透しにくい理由として、ファクタリングは危険な資金調達方法であると勘違いさせる悪徳な業者の存在が挙げられます。

正規のファクタリング会社の行う取引の内容

正規のファクタリング会社でも、提供するサービスの内容や種類はそれぞれ異なる部分があります。

ただ、買取ファクタリングであれば買取手数料、保証ファクタリングであれば保証料にファクタリング会社の儲け分が含まれていることは共通している部分です。

ファクタリング会社はファクタリング利用の申し込みを受けると、持ち込まれた売掛金の信用力を確認するための信用確認を重視した審査を行います。

利用者の信用力よりも売掛金の信用力が重視されるのは、買い取った後で売掛債権が不払いや未回収になってしまうなど、不良債権を買い取らないためです。

もし信用力が高く、日に回収することが確実だという売掛債権であれば、手数料も安くなりますし、未回収リスクが高い売掛先の売掛債権であれば高めに手数料が設定されるか、場合によっては買い取り自体を断られることとなるでしょう。

売掛金の信用力が手数料に影響する理由

ファクタリングは売掛金が買い取りの対象となりますが、同じ売掛債権でも手形を用いた手形割引という方法もあります。

ファクタリングと手形割引が比較されることが多いのは、同じ売掛債権によって資金調達する手法であるからですが、根本的に償還請求権の有無に違いがあります。

償還請求権とは、買い取った売掛債権がもし回収不能になったとき、その弁済負担を利用者に求めることができる権利のことです。

手形割引では、割り引いた手形が不渡りになった場合、償還請求権により返済を求められることになります。

しかしファクタリングは償還請求権がない取引が一般的であるため、もし売掛先が倒産してしまい売掛金が回収不能となっても、利用者に弁済を求められることはありません。

この流れからも、持ち込まれた売掛金の信用調査は十分に行い、未回収リスクの低い売掛債権であることを確認した上でファクタリング会社は買い取りを行います。

リスクが高ければその分手数料を高めに設定し、リスクヘッジしているといえるでしょう。

悪質なファクタリング会社に注意

ファクタリング会社の儲け分は手数料の中に含まれますので、どのくらいの手数料が発生するのかしっかりチェックするべきといえるでしょう。

信用力の高い売掛金のはずなのに、なぜか手数料が高額という場合には不当ともいえる内容の金額を請求されている可能性があるからです。

仮に手数料は仕方がない、とにかく資金調達しなければならないのだから…と甘くみていると、コストがかかりすぎて資金を調達したことに意味がなくなってしまい、よけい資金繰りを悪化させる可能性もあります。

手数料はファクタリング会社次第?

ファクタリング会社には悪徳な業者が存在するとお伝えしましたが、これは、ファクタリング業界は法整備の行き届いていない業界であることも関係しています。

たとえば貸金業者を例に取ると、事業を営む場合には貸金業登録を行わなければなりません。しかしファクタリング業界には、そのような登録制度は設けられておらず、始めようと思えば誰でも始めることができてしまいます。

さらに、貸金業者が設定する利息は、利息制限法の範囲内で金利を設定した上で決まりますが、ファクタリングを利用する際の手数料には上限など決められていません。

そのため、悪徳な業者が決めた手数料が法外なものでも、利用者が納得すれば取引は成立してしまいます。

正規のファクタリング会社であれば、コンプライアンス体制も整っていますので、設定される手数料も相場に見合う内容となるでしょう。

しかし悪徳な業者に相場は関係ありませんので、法外ともいえるようなとんでもない金額の手数料を取られてしまう可能性があるのです。

悪徳なファクタリング会社の手口とは?

悪質な業者を利用した場合には、

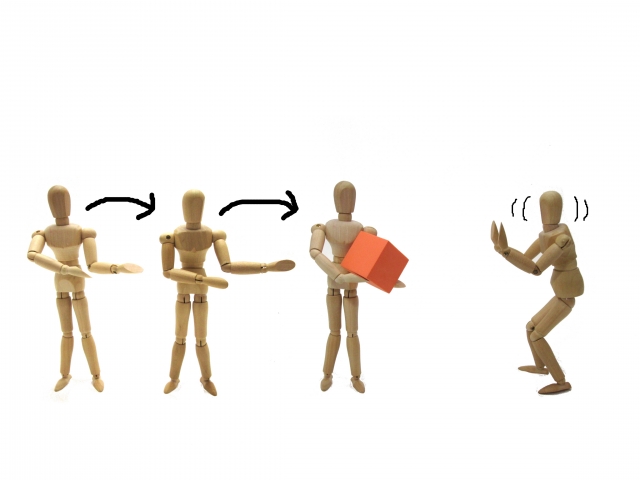

・審査では買取率10%だといわれたので契約することを決めたとたんに40%だと伝えられた

・審査に必要な書類といわれたので伝えられた書類に記入してFAXで送信したら契約したことになっていた

・複数枚に渡る契約書を提示されたのに何の説明もなく記名と押印を迫られた

・返済期日にファクタリング会社への送金を忘れてしまったら2社間ファクタリングのはずなのに売掛先にその事実が伝わっていた

など、手数料が法外である以外にもいろいろな不安になる取引が多いようです。

見積もり段階と契約段階の手数料に大きな差が

もし2社間ファクタリングなら、手数料の割合は10~20%程度が相場となるでしょう。しかし悪徳な業者であれば、この相場を大幅に超えた手数料が設定されます。

最初の審査段階では10%の割合で買取が可能だと伝えられ、他社と相見積もりを取得したときも同様の割合だったので、そのうちの一社を選び申し込みしたら、契約段階でリスクを勘案すると20%になったと伝えられてしまうのです。

しかし初めて利用する方などは、そのくらいが相場なのだろうかと思いこんでしまい、信じ込んで利用してしまうこともあります。

キャンセルするとキャンセル手数料が発生する

ファクタリング会社の中には、インターネット上にホームページを開設し、手数料の目安となる相場などを明記しています。

しかし悪徳な業者の場合、明記する手数料は相場よりもかなり低い割合のもので、ホームページ自体も明るく信用できそうな雰囲気づくりがされています。

ホームページを閲覧して、「ここなら信頼できそうだし、手数料は2社間でも数%しかかからないらしいからかなりお得だ!」と利用してしまうと、実際に契約するときにはリスクの高さや初の利用なので手数料は40%になると伝えられてしまうのです。

あまりに高い手数慮に驚き、それならキャンセルしたいと申し出ても、キャンセル料が必要になるといわれてしまい納得できないまま契約するしかなくなってしまいます。

契約しなくてもキャンセル料として費用が発生し、契約を結べば法外な手数料を請求されてしまうので、申し込みをした時点でいずれにしても余計な費用が発生してしまうということになるでしょう。

かかる手数料の内訳が不明

ファクタリング会社に支払う手数料は、ファクタリング会社の儲けだけではなく、事務手数料や人件費、登記費用や印紙税、交通費などの実費も含まれています。

もし契約の際には、優良なファクタリング会社ほどその内訳をしっかり明記して伝えてくれるでしょう。しかし悪徳な業者の場合、何にかかった費用なのか示すことはなく、説明も曖昧にごまかすはずです。

手数料以外に存在しないはずの費用がかかる

また、「手数料は20%で利用できますが、他にも別途費用がかかります。」と、保証料や一時金といった本来では必要のない費用を請求されることもあるようです。

手数料は相場どおりだけれど、別途費用を請求されれば同じことですし、そもそもファクタリングを利用する上でそのような費用は発生しません。

ただ、初めてファクタリングを利用する方はどのような費用がかかるのか知らないため、言われるがまま支払ってしまう傾向があります。

このようなファクタリング会社は避けるべき!

悪徳なファクタリング会社かどのように見分ければよいのかがポイントとなりますが、ホームページなどを参考に見分ける部分は次の通りです。

会社概要

悪徳なファクタリング会社ほど、会社概要がほとんど記載されていません。

会社概要とは会社のプロフィールを紹介する部分でもあるため、詳しい記載があるほどその会社がどのような内容なのか知ることができます。

しかし、法人名と所在のみの記載で、いつ設立されたのか、資本金や取引銀行、代表者名など何も記載もなく、最悪の場合、記載されている所在にその業者が存在しないこともあります。

会社概要が完全ではない上に、嘘の表記をしていることもあるため、本当に記載の場所にその業者が存在するかマップなどで確認しておくようにしましょう。

プライバシーポリシー

近年、個人情報保護法の影響で個人情報の取り扱いは厳重に扱わなければならず、漏洩などないように適切に管理しなければなりません。

さらに法人を装う反社会勢力とは取引をしないなどの方針も掲示することが求められます。

ただ、悪徳なファクタリング会社にはそのようなプライバシーポリシーは関係ないため、掲載していないことがほとんどです。

スタッフの対応

ホームページを閲覧し、このファクタリング会社なら信用できそうだと申し込みを行ったとします。しかし、実際に電話対応を行ったスタッフの対応がよくないという場合も要注意です。

反対に、ホームページの内容はどれも曖昧だけれど、電話したときのスタッフの対応が驚くほどよいという場合も注意してください。

悪徳なファクタリング会社では、何とか顧客を掴もうと言葉巧みによいことをたくさん並べ、利用者を獲得しようとします。

そのため丁寧な対応で良心的なフリをすることもあるのです。

このような場合、ファクタリングについて不安なことや不明なことをたくさん電話で質問してみましょう。本当に良心的で優良なファクタリング会社なら、面倒がらずにしっかりこたえてくれるはずです。

手数料や費用

2社間ファクタリングなら10~20%(30%)、3社間ファクタリングなら1~5%がおおよその目安となる相場です。

この手数料を大きく上回る場合、法外な手数料設定がされていると判断してよいでしょう。

また、手数料が安い場合でも別途費用が発生すると意味がないので、手数料以外かからないか確認するようにしてください。

契約内容への説明

ファクタリングを利用することを決め、契約するまでの流れはしっかり説明してもらいましょう。

また、実際の契約段階になったときにも、重要な事項の説明などがあるはずです。

ただ分厚い契約書だけが作成され、説明もなく取引を進めようとする場合や、質問をしてもこたえてもらえなかったり、とにかく早く契約を結ぶことばかりに気を取られているというのは信頼性に欠けます。

利用する際には面倒でも契約書にしっかりと目を通し、確認に確認を重ねていくことで、本当に相手が信頼できるファクタリング会社か見極めることにも繋がるでしょう。

来店を拒む

悪徳な業者でよくあるのが、すべて対面で会うことなく手続きを進めようとするケースです。

電話では色々とたずねて特に不安はないだろうと、書類を直接来店して持参したいと申しでたのに、断られてしまうケースです。

顔の見えないまま取引を進めるのは、利用する側にとっても不安ですし、本来であれば売掛金を買取るファクタリング会社にとっても不安なはずです。

そのため正規のファクタリング会社では、いつでも来店可能となっていますし、場合によっては反対に訪問してくれるなど対面での面談を基本としています。

それなのに来店を拒み、会うことを拒むというのは、何か不都合があるからといえるでしょう。

ホームページ上に記載している場所に事務所や本社が構えられていなかったり、実はマンションの一室で営業していたり、レンタルオフィスを使っていたりということもあるのです。

まとめ

ファクタリングはあまり周知されていない資金調達の方法とはいえ、ファクタリング会社の数はかなり多いことが特徴です。

しかし有効な資金調達の方法として利用されにくいのは、法整備などができていないファクタリング業界の事情を利用し、利用者を騙そうとする悪徳業者が存在するからといえます。

もし悪徳な業者でファクタリングを利用してしまうと、せっかくの資金調達が無駄になってしまいますので、見極めるためにも複数社から相見積もりを取得した上で比較・検討しながら利用するファクタリング会社を選ぶようにしてください。

なお、優良なファクタリング会社を選定した上で、利用ニーズに合った複数のファクタリング会社から一括で見積もりを取得できるアイミツサイトなどがおすすめです。

相見積もりの取得は手間や時間がかかるので、急いで資金を調達したいという場面で一社ごとにコンタクトを取るのは合理的ではありません。

このような場合でも優良なファクタリング会社を選定してもらい、そこからどの業者を利用するか選ぶことができるので安心です。もしファクタリングを利用したいという場合には利用してみることをおすすめします。