会社を経営し続けるためには、常に資金が不足しない状態を作っておくことが必要です。そのためには、何らかの方法で資金を調達しなければならなくなることもあるでしょうが、もし事業者向けのローンを利用する場合、何に注意しておくべきなのでしょう。

目次

事業者向けのカードローンのメリット

事業者向けのカードローンを利用する場合、金利は高めに設定されますが、銀行からの融資などよりも審査のハードルが低く、すぐに資金を準備しやすいといった部分でメリットを感じられることを理由に、事業者向けカードローンを資金調達の方法として検討している方もいるかもしれません。

自治体の信用保証付き融資や政府系金融機関からの借り入れは?

ただ、事業資金の調達方法はとても様々で、たとえば自治体の信用保証制度を利用した上で銀行融資を受ける方法だったり、政府が出資し運営する金融機関である日本政策金融公庫を活用するといった方法もあります。

信用保証制度で銀行から融資を受ける場合、公的な保証人に信用保証協会がなる形でも借り入れとなるため、担保を差し入れずに融資を受けることが可能ですし、日本政策金融公庫の融資も担保は必要ないケースがあります。

どちらも低金利で融資を受けることができるので、事業を続けるにあたり資金繰りが改善させやすいと希望する方も少なくありませんが、準備しなければならない書類の多さや審査に時間がかかる点で使いにくいと感じる方もいるようです。

そもそも資金使途が限定されていたり、融資を受けることができるかは事業の実績にもとづいた審査によって決まる点も、不便と感じられる理由として挙げられます。

事業者向けカードローンは総量規制の対象にならないのか

一般の消費者にとっても身近な存在であるカードローンですが、個人が契約するカードローンの使い道は事業性資金としての利用は禁止されていますので、事業用資金が必要な場合は事業者向けのカードローンを作ることになります。

事業者向けカードローンを使って資金調達をするとき、貸金業者からの借り入れは年収の3分の1までに制限される総量規制の対象にならないか気になるところでしょう。

この総量規制の対象となれば、仮に年収が600万円なら貸金業者からの借り入れは総額200万円までとなるため、十分な資金調達に至らなくなる可能性が出てきます。

ただ、総量規制の対象となるのは個人が貸金業者から借り入れる場合のため、そもそも法人名義での借り入れは対象となりません。個人事業主の場合も、資金の使途が事業資金であることに加え、返済能力を超えない範囲での借り入れであると認められれば、例外として総量規制の対象外となります。

担保や保証人は必要なし

銀行融資や公的機関から融資を受けようとすると、担保を差し入れたり保証人を付けることを請求されることが一般的ですが、基本的に事業者向けカードローンは担保や保証人は必要ありません。そのため、審査に通過できるかは申込者の信用力次第ということになるでしょう。

限度額の範囲で繰り返し使えて便利

一度事業者向けカードローンの契約を行い、限度額が設定されるとその範囲でなら繰り返し使用が可能です。

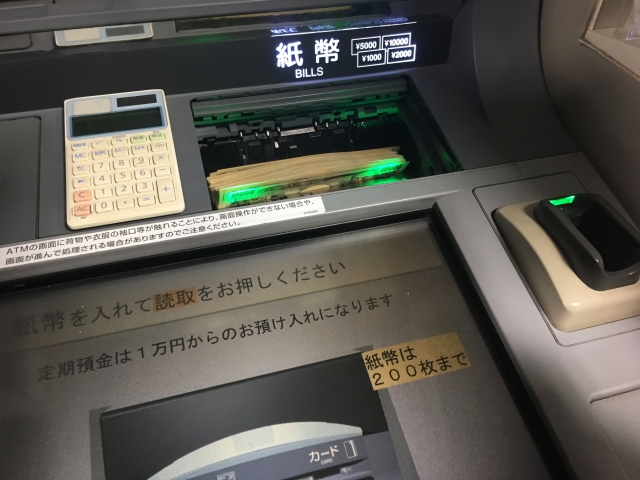

設定された枠内で利用する場合には、再度審査を受ける必要もなく、必要なときにATMなどからすぐに借り入れを行い、資金を調達することができます。

ビジネスローンなどが開発された背景

そもそも事業者向けカードローンやビジネスローンなどは、中小企業や個人事業主を顧客対象とした金融サービスです。

本来なら、銀行から融資を受けたほうが金利も低く設定されますし、資金の金額も多く準備できる可能性が高いので便利です。しかし、銀行側も中小企業や個人事業主に貸し付けを行いたくても、資金体力が高くないので積極的に融資を行うことができません。

そこで中小企業や個人事業主にも貸し付けを行いやすくするように、事業者向けカードローンやビジネスローンという中小・個人向けの融資サービスを開発したわけです。

日本の企業の99%以上は中小企業

仮に銀行のプロパー融資に申し込みを行った場合、審査などを経て融資が実行されるまでの一定時間がかかります。

担当者が訪問に融資依頼を受け、そこから銀行内で稟議書作成後、融資部、上司、支店長などで回覧されたあとに、融資を実行してもよいと判断されれば貸し付けが行われると言う流れだからです。

1億円の貸し付けが1社ある場合と、100万円の貸し付けを100社に対して行う場合、融資額や利益は同じだとしても、事務手続きの手間や労力はどちらの負担が大きいかわかると思います。

このような理由から、大手銀行になるほど取引相手は大企業に絞られ、中小企業や個人事業主の小口の融資は後回しという対応に至りました。

しかし、本来、日本の企業の99.7%は中小企業といわれており、まさに日本経済を支えている存在です。その数から考えても、中小企業からの融資の申し込みを無視することは銀行にとってももったいないことです。

そこで、事業者向けカードローンやビジネスローンの審査に時間をかけないようにするため、スコアリングシステムで自動的に審査できる仕組みを採用し、事務手続きにかかる手間や時間を軽減させています。

スコアリングシステムにより審査の可否判断までがスムーズに

事業者向けカードローンで借り入れを行う場合、銀行融資や公的金融機関からの融資より、揃える書類の種類も少ないですし、審査も柔軟なので利用しやすいことが特徴です。

このスコアリングシステムを採用した審査は、融資の可否判定までが大変スムーズなので、資金を早く調達したいという場面でも対応できます。

スコアリングシステムとは、複雑な構造を持つデータから、相関の高い特徴的パターンを抽出した審査モデルと比較し、審査の可否を判断する仕組みです。

申込書に記載のあった属性や過去・現在の借入履歴などから、信用力を診断することになり、その結果、融資の可否を判定します。他にも、限度額や金利などまで機械的に判定されるため、すぐに資金を調達したいというニーズには対応できる審査方法といえるでしょう。

繰り返し利用し過ぎると資金繰り悪化に繋がりやすい

資金を調達する方法として、担保や保証人のいらない事業者向けカードローンやビジネスローンは大変便利な存在です。

不動産など資産価値の高い担保を所有していなくても資金を調達できるので、利用している中小企業や個人事業主も少なくありません。

融資が実行されるスピードもはやく、ノンバンクなどであれば即日融資が可能となるなど、迅速性も高いといえるでしょう。

ただ、繰り返し利用できる点はメリットでもあればデメリットにもなります。資金を借り入れることで高い金利が設定されるため、返済負担に追われることになれば一度は返済したのに、またすぐ借り入れを行うこととなり、延々と利息を支払い続けることになりかねないからです。

まとめ

以上のことから、事業者向けカードローンやビジネスローンで資金を調達するのなら、売上の代金が入金されるまでの一時的な利用に留めておくことが望ましいといえるでしょう。

もし事業者向けカードローンやビジネスローンを利用した資金調達を検討しているのなら、保有している売掛金を現金化させるファクタリングを用いてみてはどうでしょう。

ファクタリングなら、未回収の売掛金を先払いしてもらう形での資金調達となるため、返済負担に追われることもありませんし、即日現金化も可能になるなど迅速性も同様に高いことが魅力です。

そもそも入金される予定の資金を先に受け取る形になるので、余計な借金を増やすことなく資金を調達できるため、資金繰りをスムーズに改善させることができます。

資金の調達方法はローンや借入れだけではありませんので、どの方法がもっとも適しているか冷静に判断した上で活用するようにしましょう。

事業計画から資金調達、経営支援まで・・・

事業支援Labは中小企業の経営者を総合的にサポートします。

- 事業を安定させたい方

- 新規事業を立ち上げたい方

- 経営に関する相談をしたい方

- 資金繰りにお困りの方

- 保険として資金調達先を知っておきたい方

コロナウィルスの影響や世界情勢の不安、急激な円安進行..

大きく環境が変化する中で、なかなか経営が安定しなかったり、新規事業の立ち上げに苦慮する企業が多くなっています。

事業支援Labは日本を支える中小企業の経営者を総合的にサポートし、多種多様な専門家を無料でご紹介しています。

事業計画から資金繰りまで経営に関する問題解決に取り組むパートナーとして、経営者の皆様のビジョンの実現を支援いたします。

まずはお気軽にご相談ください。