中小企業が資金をどのように調達すればよいか迷ったとき、金融機関からの借り入れを行うのか、それとも出資を募るのか、または資産を売却して資金化するのか、いずれかの方法を検討することになります。

そこで、これらの方法のうち、特に仕組みがわかりにくいといわれる出資による資金調達と、資産を売却して資金化する方法について、その内容や特徴、仕組みなどをご説明します。

目次

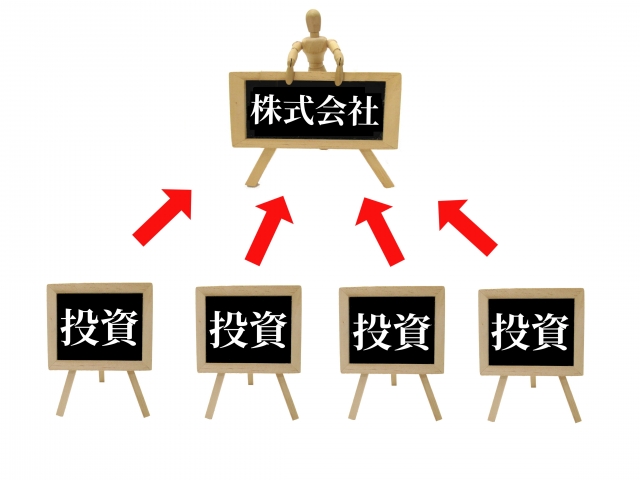

出資による資金調達の方法

出資による資金調達を検討する場合、起業してまもない企業を応援する個人投資家であるエンジェルや、未上場企業に対する出資を行うベンチャーキャピタルからの出資があります。

しかし、エンジェルを見つけること自体が困難である場合や、見つかったとしても出資されるまでの条件が銀行融資などよりも厳しい場合もあり、出資してもらえるまでは容易ではありません。

ベンチャーキャピタルからの出資についても、投資から成長支援、株式売却による資金回収が目的のため、上場を予定していない中小企業などには不向きといえます。

そこで、国の中小企業政策の中核的な機関である「独立行政法人 中小企業基盤整備機構」からの支援を検討してみましょう。

中小機構からの支援とは

独立行政法人 中小企業基盤整備機構(中小機構)は、起業や創業期から成長期、成熟期までのステージに合わせた支援メニューがあり、地域の自治体や支援機関、国内外の政府系機関などと連携しながら中小企業が成長することを支援してくれる機関です。

●中小機構のファンド出資事業の仕組み

ファンドとは、複数の投資家が出資して構成されている資金の集まりであり、基金ともいいます。集まった資金を活用して、投資会社は企業などに投資を行うわけですが、中小機構はその出資者のうちの1人として、ベンチャー企業や中小企業に対して資金を提供することなどを行っています。

銀行などから融資を受けた場合には、一定期日以内に元本返済と利息の支払い義務が発生します。また、融資の申し込みを行ったときには、事業実績をもとに返済能力があるかを審査し、担保や保証人なども求められることになるでしょう。

一方、ファンドから出資を受ける場合は、融資のように元本や利息を返済しなければならない義務は発生しませんし、担保や保証人の差し入れなども求められません。まだ業歴が浅く、担保も持っていないという企業にとっては、ありがたいともいえる資金調達方法といえるでしょう。

●中小機構からの支援の特徴

将来性や成長性という目に見えない確定できないものに対して投資を行うことになるため、抱えるリスクを考えれば民間の出資者はどうしても少なくなる傾向にあります。

しかし、中小機構は国の中小企業政策の中核的な機関ですので、創業間もない企業やベンチャー企業、中小企業の資金調達などを支援していることが特徴です。

資産を売却することによる資金調達

出資してもらわなくても、すでに会社が保有している資産を売却することでその代金を資金に換えることも可能です。

会社が保有する資産にもいろいろありますが、本業の事業に使っているものや、その資産で利益を生み出すことができているものは除きます。それ以外で、資産としての価値はあるものの、使用されておらず収益も生み出さない資産を探しましょう。

例に挙げるなら、投資用の不動産や有価証券、ゴルフ会員権、営業権、特許権、利用していない土地や建物の不動産、滞留在庫などいろいろです。

利用していない土地や建物などは、所有するだけで毎年固定資産税が発生しますし、維持・管理費も必要です。ゴルフ会員権利なども年会費が発生していることでしょう。

このように、保有しているだけでコストがかかるものなどもあるため、資産を処分すれば経費削減にも繋がります。

資産のうち売掛金の売却も実は可能

資産というと、現物資産ばかりに目が向いてしまいがちですが、実は売掛金などの目に見えない資産も売却することが可能です。

売掛金などの売掛債権とは、商品の納品が済んでいたり、サービスを提供し終わっているもので、すでにその代金を請求してあるけれどまだ支払いが実行されていない債権のことです。

その売掛債権をファクタリング会社に買い取ってもらい、入金期日より先に現金化する仕組みを利用することで資金調達することもできます。

この仕組みをファクタリングといいますが、売掛金の中には請求から入金までの支払いサイトが長期に渡るものもあるため、入金されるまでの間の運転資金が不足する場合などに有効な手法といえます。

中小企業におすすめなのはファクタリング

手元の運転資金が不足するならビジネスローンでも問題ないのでは?と思うかもしれません。確かにビジネスローンなどでも即日融資されるなど、手元に資金を調達できるまで時間も早めなので、一時的な資金を補うためには便利な資金調達の方法といえます。

ただし、ビジネスローンの申し込みにおいて実施される審査には注意しておく必要があります。このとき、審査対象となるのはローンを利用する会社ですので、手元の資金が不足しているからと税金を滞納している場合などは借り入れができない可能性があります。

一方、ファクタリングはファクタリングの利用会社が審査対象になるのではなく、買い取ってもらう売掛金が審査対象です。売掛先企業の信用力が重要されますので、経営や財務状況があまり思わしくない場合でも、有効に資金調達に活用できる手法であるといえるでしょう。

また、ファクタリングは借り入れを行うわけではなく、あくまでも売掛債権の売買です。そのため、ファクタリングを利用した後で返済義務が生じることもなく、スムーズに運転資金として活用することができます。

ファクタリングの審査で重要視されるポイント

●売掛金が存在しているか

ファクタリングは帳簿上に未収金の売掛金などがなければ利用できません。

●売掛先企業の信用力

売掛先企業が倒産してしまえば、ファクタリング会社は大きな損失を被ることになります。そのため、売掛先企業が確実に期日に入金を行うことができる会社なのかという部分は審査において重視される項目です。

●売掛先企業との取引実績

ファクタリング利用会社と売掛先企業との取引実績がほとんどない場合よりも、数年や数十年に渡り取引を継続して行っており、売掛先企業からの支払いも期日に遅れなく入金されている場合のほうが有利なのはいうまでもありません。

●売掛金の支払期日

買い取った売掛金が支払われるまでの期日が長い場合、支払期日までの間に売掛先企業などが倒産してしまったら、その売掛金は損失となってしまいます。そのため、支払期日までが長いよりも短いほうが、審査においては有利になると考えられるでしょう。

●ファクタリング利用会社の人柄

あまり関係ないように思えるかもしれませんが、ファクタリングは信頼により成り立つ取引ですので、ファクタリング利用会社の人柄や信頼性なども審査において重視するファクタリング会社も少なくありません。

まとめ

中小企業が利用できる資金調達の方法はいろいろありますが、一般的に考えられやすい銀行やノンバンクなどからの借り入れやビジネスローンなどは、中には迅速に融資されるものもあって便利かと思うかもしれません。

しかし資金を調達して使った後で、その資金に対する返済義務を思うことになりますので、返さなくてもよい資金の調達方法を検討するようにしましょう。

出資を受けることや資産の売却などがそれに該当しますが、それぞれの仕組みや内容を理解した上で最もよい資金調達方法を選ぶようにしてください。

事業計画から資金調達、経営支援まで・・・

事業支援Labは中小企業の経営者を総合的にサポートします。

- 事業を安定させたい方

- 新規事業を立ち上げたい方

- 経営に関する相談をしたい方

- 資金繰りにお困りの方

- 保険として資金調達先を知っておきたい方

コロナウィルスの影響や世界情勢の不安、急激な円安進行..

大きく環境が変化する中で、なかなか経営が安定しなかったり、新規事業の立ち上げに苦慮する企業が多くなっています。

事業支援Labは日本を支える中小企業の経営者を総合的にサポートし、多種多様な専門家を無料でご紹介しています。

事業計画から資金繰りまで経営に関する問題解決に取り組むパートナーとして、経営者の皆様のビジョンの実現を支援いたします。

まずはお気軽にご相談ください。