企業間の取引や、取引金額が大きい場合などには、商品やサービスの販売・提供と同時に代金を支払ってもらうのではなく、設けた期日までにまとめて支払いをしてもらう掛け取引が主流です。

この掛け取引により代金を受け取る権利が売掛金であり、反対に物やサービスを購入して支払う義務を負うことを買掛金といいます。

そこで、事業を営む上で資金繰りに影響しやすい売掛金についてわかりやすく説明します。

売掛金には時効がある

売掛金はすでに商品などの納品が完了しており、その代金を回収する権利ですが、注意したいのはその権利は一定期間を過ぎると時効で消滅してしまうという点です。

通常の商取引で発生した売掛金の時効は5年ですが、たとえば卸売業者の売掛金の消滅時効は2年になるなど、売掛金の種類によって1~3年など短縮されます。

ただ、民法改正によりこのような職業別の短期消滅時効の規定は廃止されます。改正後は、権利を行使することができるときから10年、債権者が権利を行使することができることを知ったときから5年で時効は消滅することに変更される形になりました。

なお、改正民法でのルールは2020年4月1日以降に発生した売掛金に対して適用となるので、現状は現行法に基づいた管理を行うようにしてください。

時効は進行をストップさせることも可能

ただ、時効の進行をストップさせたり、一旦リセットさせる方法もあります。売掛先が売掛金の存在を承認するなど、時効を進行させない方法を活用することが必要なので、もし回収できない売掛金があっても請求し続けることが大切です。

売掛金を確実に回収するために

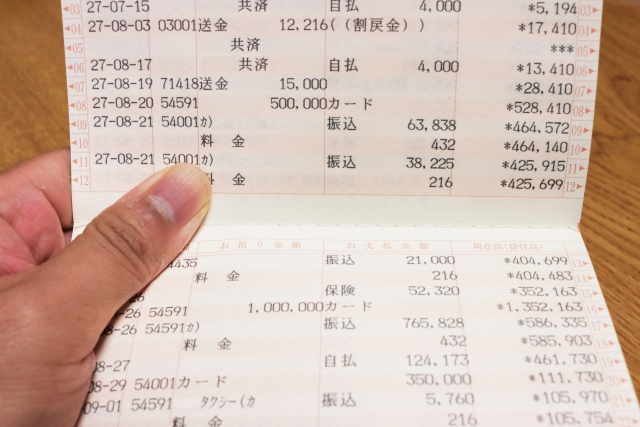

売掛金が残ったままの状態は資金繰りを悪化させる要因となりますし、時効を迎えないか焦ることになるのも好ましくありませんので、期日内にしっかり回収していくことが必要です。

掛け取引は双方の信頼関係によって成り立つものですが、ルーズな取引にならないよう契約書を作成して期日を決めておくことが求められます。

仮に取引金額が少額の場合など、契約書を作成しないで先に仕事を進める場合でも、業務内容や取引対象となる商品(またはサービス)、金額、支払期日が記載された発注書は交わしておくようにします。

金額が大きい場合には分割で支払ってもらえないか交渉を

発注先から依頼された金額が大きいことは喜ばしいことですが、商品やサービスが完了するまで時間や完成させるまでの費用なども増える傾向にあります。しかし入金されるのは完成してからになると、それまでの支払いに充てる資金が不足してしまうかもしれません。

また、新規の取引先などで金額が大きいと、本当に完成後に売掛金が回収できるのか不安な状態も続くことになります。

この場合、代金の一部を先払いしてもらえないか、または進捗状況に応じて複数回に分けて支払ってもらえないか交渉してみることも検討してみましょう。

取引先の与信調査も忘れずに

大手企業であれば、顧客と新規取引を開始するときには相手の信用調査を行い、信用力が低いとみなされる企業とは契約しないことでリスクを回避しています。

中小企業の場合も同じく、新しく取引を始めるときにはいくら魅力的に感じる依頼だとしてもうのみにせず、信用調査後に与信枠を設定した上で取引を始めましょう。

継続して取引を行う取引先も同様、内部と外部から情報を常に収集し、現在の信用状況などを把握しておくことが必要です。

まとめ

日本の商取引では売掛金が発生することが慣習とされていますので、未入金となって資金繰りが悪化してしまわないように、期日内に回収できるような対策を事前に講じておくことが必要です。

掛け取引は双方の信頼関係により成り立つため、納品や入金が互いにルーズにならないよう、期日を守った取引が行えるように契約書の作成もできる限り行うようにし、難しい場合でも発注書など代替えとなる書類は作っておくことが必要です。